投資で手を出してはいけない危険な商品!資産形成に不向きな商品とは?

株式投資で資産形成していくには、現状では米国のインデックス投資が最適解だと言われています。

このブログでもお勧めしているS&P500やオルカンが安定的にリターンを狙える商品だと考えています。その他にも若い世代なら、少しリスクを負った商品(NASDAQ100など)、引退ごろのシニア世代なら、配当金狙いで高配当株式などを加えても良いと思います。しかし、将来の資産形成を目的に投資をするのであれば、絶対に手を出すべきではない商品も存在します。株で失敗しないためにも買っても良い商品と買うべきではない商品について説明していきます

購入してはいけないファンドは?

投資は、資産を増やすという目的で、はじめる方が多いと思いますが、投資信託を買っておけばうまくいくというものでもありません。中でもこれを買ったら資産は増えにくいという商品も存在します。資産形成のためには、「長期・積立て・分散」が基本の考え方です。この観点からも初心者が手を出してはいけない商品とは?

- 手数料が高いファンド

- アクティブ型の債券ファンド

- 毎月分配があるファンド

手数料が高いファンドが全てダメというわけではありません。中にはコストが高い分、リターンに優れた商品もあります。しかし、長期積立てから考えるとハイリターンは長く続かないことが多いのも事実です。また、ハイリターンの商品というのは、逆をいえばハイリスクであるということも理解して投資しなければいけません。そのような商品に手を出すとコストは引かれているのに、たいしたリターンは出ていないというようこともあり得ます。資産形成で考えるとコストが高いということは、その分利益を減少させるということになりますので、長期運用においては、できるだけコストを減らした運用することがリターンを最大化させるための考え方になります。

運用コスト(信託報酬)の目安としては、0.2%以下の商品を検討してください。新NISAが開始されたことで、証券会社も顧客の争奪戦が激しくなり、最近では、0.1%を割るような低コストで優良なファンドが多く販売されております。

因みに、リスクが気になるようでしたら、商品の標準偏差という指標を確認してみてください。この数値は株価の変動(ブレ)幅のことを示しており、この数値が大きいと上下に大きくブレる可能性があるということを示しています。

債券ファンドというのは、基本的には株と反対の動きをするもので、株の暴落時にそのマイナスを相殺してくれるヘッジの役割があります。そのため、ある程度の資産が貯まってきたら、リスクヘッジのために自分のポートフォリオを見直し、少しづつ組み入れていくことが一般的に推奨されています。いわゆる守りの商品になります。従ってインデックス投資であれば、いづれ活用していくファンドとして頭の片隅にでもおいておいていただけると良いのですが、債券ファンドをアクティブ投資にて運用するとなると話が変わってきます。

アクティブ投資というのは?

投資信託手法の一種で、指数に連動していくように運用するものがインデックス投資に対して、指数を上回る成果を目指して流動的に運用していくものが、アクティブ投資になります。

簡単に言うとファンドマネージャーと言われるプロの投資家たちが自分たちの考えで投資判断を行ない、成果が出るように運用していく商品で、運用コストがかかっている分、手数料も高い傾向にあります。そもそも債権のリターンは、年率で2~3%程度と言われていますが、アクティブ投資で運用するとなると手数料がおおよそ1%程度はかかってきますので、リターンはなくなってしまいます。

また、投資をしていると分配金の出るファンドに魅力を感じると思いますが、こちらの商品も良し悪しがあります。投資の期間が長くなり、徐々に取り崩しを検討し始めると高配当株式のような配当金が出るファンドを買っていくことも考えても良いと思いますが、毎月配当が出るとなると注意が必要です。

分配金というのは、ファンドを運用して得た利益の中から払い出していくものですが、毎月配当するファンドでは、運用している元本を取り崩して支払ういわゆる「タコ足配当」になっている可能性があります。高配当銘柄では、株価が上昇して、その上昇分の中から配当金を出していくものが優良と言われますが、中には、タコ足配当のファンドも多く存在します。

タコ足配当について説明すると

例えば、元本100万円の株を保有していて、毎月1%の分配金を出すとして、元の株価が年利3%で成長していたとすると毎月1万円を受け取ってしまうと、成長分だけでは賄いきれず、元本100万円まで切り崩して、分配金を出していることになります。要するに元本は91万円(103万円ー12万円)に減っているということになります。これは極端な例ですが、債券だけに限ったことではなく、配当金が出るファンドを購入する際には、タコ足配当になっていないかは確認しておく必要があります。

資産形成に不向きな商品とは?

次に、資産を形成するタイミングでは投資しない方が良い商品について考えていきたいと思います。投資の基本「長期・積立て・分散」です。そして、効率的に資産を増やしていくためには、低コストで運用することが重要です。そのためにも以下の5点について注意して商品選定してください。

- 不人気商品

- 地政学リスクの高い商品

- ハイリターン商品・レバレッジ商品

- 債券

- ETF

まずは、純資産総額が50億円以下のファンドは、償還リスクがあります。運用の途中でファンドが無くなってしまう可能性が高いために長期運用には向きません。ファンドが償還された場合は、運用資産は戻ってきますが、資金が集まらないようなファンドの場合は、株価も下がっていると思いますので、マイナスリターンでの返金となる可能性が高いと考えられます。

次に、地政学リスクが高いとは?どういうことかというとロシアのように戦争を引き起こしている国や同様の危険性が高い北朝鮮などのほか、国の政治力が強く、株式運用に介入してくる中国のような国への投資は今はしない方が良いでしょう。また、株式投資などの法整備が未熟な新興国などは、カントリーリスクが高く、物価の安定性も低いため、為替リスクも高くなりますので、長い期間で見ると成長していく可能性はありますが、安心して投資できるようになってから購入しても遅くないと思います。

ハイリターン商品として代表的なものとしては、暗号資産(ビットコイン・イーサリアムなど)が挙げられます。一時大暴騰した過去の実績もあり、これで多くの億り人が排出されたことも事実ですが、ハイリターン商品であるということは、裏を返せばハイリスク商品ということです。将来的には、世の中に広く認知され流通していけば、投資対象に入ってくるかもしれません。確かに一部の国で自国通貨より支持を得ているところもあるようですが、現状で投資の初心者が簡単に儲けられる商品ではないと思います。

また、暗号資産の利益に対する税金は株式とは異なり、雑所得となるため、総合課税となり利益の額に応じて、税金がかかってきます。通常の株式投資では、税率は一律で20.315%ですが、暗号資産の場合は、最高で55%まで上がってしまいますので、注意が必要です。

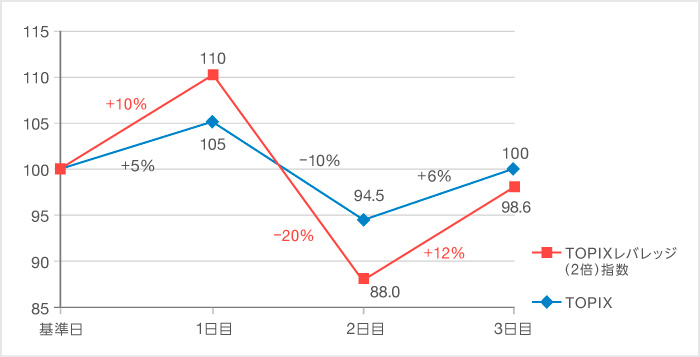

レバレッジ商品は、とても魅力がある商品だと思います。人気商品としては、NASDAQ100の2倍の値動きを目指すレバレッジNASDAQ100(レバナス)や半導体株式SOX指数の3倍の値動きを目指すSOXL、米国のテクノロジーセクターの3倍のTECL、米国のインターネットセクターの3倍のWEBLなどがありますが、値動きの激しいこれらの商品に投資するのは、避けるべきです。

株価の上昇中は、資産増加も早く、とても魅力的なのですが、一端暴落に見舞われると一気に資産が激減してしまう恐れがあります。そして、元になる指数はガチホしていれば、いづれ暴落した株価も元に戻ると思われますが、レバレッジ商品では、元値まで戻らないのです。

これは逓減リスクと言われるもので、株価が上下している場面では、元本を少しづつ減少させていくことになります。こういった株価の動きに慣れていないとここで投資をあきらめて、退場してしまうことが考えられます。せっかく、投資を始めたのであれば、将来の成長に期待して投資を継続してもらいたいので、株価の下落を耐えられないと思う人は、手を出さないことをおススメします。

債券投資については、守りの投資としては良い商品だと思います。S&P500やオルカンなどのメインの投資商品に対して、暴落時などのリスクヘッジとして、多少組み込みことは良いと思いますが、長期投資で資産を形成している途中であれば、投資リターンが低いため。逆に成長を遅らせる可能性が高いと考えられます。将来のリターンを求めるなら投資初心者のうちは、まだ手を出さなくても良いでしょう。ある程度、資産が増えてきてから再度検討してみてください。目安としては、1,000万円を超えるあたりからでも遅くありません。

各種ETFについても分配金目的なら、投資しても良いと思います。が分配金を再投資に回すのであれば、やはり投資信託で投資しておいた方が、投資効率が高いです。

例えば、投資信託のS&P500とETFのVOO(S&P500に連動するETF)はどちらも同じ指数に連動するように運用する商品ですが、分配金の使われ方が異なります。投資信託の場合は、ファンドの内部で自動で再投資してくれますが、ETFの場合は、一端皆さんの口座に払い出されてから、自分で新たに再投資しなければいけません。資産の拡大を目的に投資をしているのであれば、複利の効果を考えても分配金をもらうのではなく、再投資に回した方が良いと思います。ETFだと再投資に手間がかかることと一端払い出された分配金には、税金がかかってきますので、再投資する金額も減少してしまいます。こういったことから投資効率も上がってしまいますので、同じ指数に連動するETFと同等の投資信託がある場合は、投資信託を選ばれることをおススメします。

因みに、NISA口座で運用する場合も投資信託なら元本から増えた利益部分は、投資の上限枠(1,800万円)を消費することなく再投資できるのですが、ETFの場合は、例え利益部分とはいえ、一端払い出されているため、再投資する際に1,800万円の投資枠を消費してしまいますので、投資できる金額が減ってしまうことも補足しておきます。